2023年10月1日からはじまるインボイス制度は、水商売業界であるホストクラブやホスト(プレイヤー)にも大きな影響があります。

インボイス発行事業者としての登録は任意になりますが、お店(ホストクラブ)によっては登録するように依頼されることもあると思われます。インボイス発行事業者になるかならないかで、お店側にもホスト(プライヤー)側にも影響が出る問題ですので、後回しにせずにしっかりと対応していきましょう。

インボイス制度開始により、実施しなければならない内容について紹介していきます。

インボイス制度とは何か?

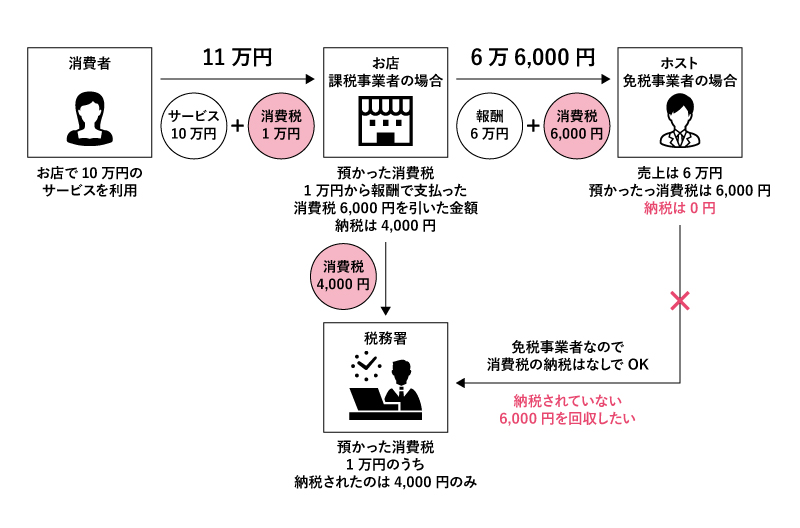

インボイス制度は簡単に説明すると、消費税に関する新しいルールんことで、消費者の支払った消費税の金額とお店(企業)などが納めた金額の差をなくして、税務署に納められる消費税をイコールにするために導入される制度です。

消費者がモノやサービスを受け取る時に消費税が支払われたお店などは、その消費税を一時的に「預かっている」形になります。あとで、税務署にこの消費税を納める際に、お店側は仕入れで先に支払っていた消費税(仕入税額控除)がある場合は、預かった消費税から支払った消費税を差し引いて納税していました。

しかし、仕入先が免税事業者であった場合、仕入先は消費税を納める義務がないため、お店から預かっているはずの消費税はそのまま仕入先の利益となってしまっていました。この結果「消費者がもともと支払った消費税」より「国に納められる消費税」の方が少なくなってしまいます。この免税事業者の手元に残る消費税(益税)をなくし「消費者が元々支払った消費税」イコール「国に納められる消費税」にする目的で作られたのが、今回のインボイス制度です。

ホストはお店に「給与」か「報酬」を確認

まずは、お店(ホストクラブ)から受け取っているのが「給与」なのか「報酬」なのかを確認しましょう。

受け取っているのが「給与」であれば、インボイス制度はまったく関係ありません。「給与」であれば、お店に雇用されている立場になりますので、一般企業で働くサラリーマンと同じような状態になります。

受け取っているのが「報酬」であれば、インボイス制度が関係してきます。もし、基準期間の課税売上が1,000万円を超えており、お店からインボイス発行事業者になるように話があれば「インボイス発行事業者」として申請を行いましょう。

2023年9月30日までの提出書類は「登録申請書」のみですが、2023年10月1日以降の提出書類は「登録申請書」と「課税事業者選択届出書」の2種類の申請と届出が必要です。間違わないように注意しましょう。

※免税事業者がインボイス発行事業者になる場合は、2023年10月1日から2029年9月30日までの経過措置期間の提出書類は「登録申請書」のみでOKです。

基準期間の課税売上が1,000万円以下の場合は、お店側が今後どのような方向となるのか、ホスト(プライヤー)にどうして欲しいのかお店側の意向を確認し、しっかりと話し合うようにしましょう。

インボイス発行事業者になった場合

インボイス発行事業者として登録後は、発行されたインボイス番号をホストクラブに伝えるようにしましょう。登録番号はTからはじまる13桁の番号になります。

今後は、適格請求書(インボイス)の発行が必要になり、自身の所得税と消費税の確定申告も必要になります。確定申告が必要ということは、自身が支払う経費についても適格請求書(インボイス)の保存義務が課せられることになります。

同僚や同伴で行く飲食代やプレゼント代などの領収書も適格請求書に対応しているか確認するようにしましょう。適格請求書でなければ、消費税を支払っていても仕入税額控除として差し引くことができなくなる場合がありますので、覚えておきましょう。

また、インボイス発行事業者となり、確定申告しないまま放置することは絶対に避けるようにしましょう。無申告者は今後、税務署に容易に突き止められることになります。無申告のまま税務調査が来た場合は、通常の納税額よりさらに重いペナルティを支払うことになります。

2023年税制改正が行われ、無申告加算税の改正も行われました。

改正前は、

・納付すべき税額が50万円以下・・・15%

・納付すべき税額が50万円超・・・20%

でしたが、改正後は、

・納付すべき税額が50万円以下・・・15%

・納付すべき税額が50万円超~300万円以下・・・20%

★納付すべき税額が300万円超・・・30%

になりました。2024年1月1日以後に法定期限が到来する国税について上記の割合が適用されます。

本税の他にこれらの加算税と延滞税等が課されることになりますので、無申告でいた場合は、納税額が大変なことになってしまいます。たまに、納税できなくなったら自己破産したらいいと考えられている方もいますが、税金は自己破産しても消えませんので、ご注意ください。

まとめ

今回は2023年10月1日より施行される「インボイス制度」について解説しました。

インボイス制度はホストクラブにもホストクラブで働くホストにも大きな影響を及ぼす制度です。今のうちに対策や準備をしっかりしておきましょう。

働いているホストクラブの意向にもよりますが、基準期間の課税売上が1,000万円以下の免税事業者の方は、インボイス発行事業者に登録するかしないか、といった決断が求められることになります。まずはお店の現状や今後の方針を確認し、自身にとって一番よい選択をするようにしましょう。

もし、インボイス発行事業者になるのであれば、きちんと要件を満たした適格請求書を発行し、自身の所得税と消費税の確定申告を行う必要があります。

インボイス発行事業者になり、無申告でいた場合は、後で大変なことになりますので、今後はしっかり確定申告を行うようにしましょう。

インボイス発行事業者になる提出書類や確定申告について不安な方はホストクラブに強い税理士法人松本までお気軽にご相談ください。