ガールズバー開業するにあたり、はじめてでわからないことも多く不安に感じる人もいらっしゃるでしょう。開業前に正しい知識を知っておけば、はじめての開業でも順調なスタートを切ることができます。

今回は、ガールズバーの開業に必要な資格や届出についてまとめましたので、参考にしてください。

ガールズバーの開業に必要な資格取得や届出

ガールズバーを開業するにあたり、順調なスタートを切るためにも必要な資格や届出等を確認しておきましょう。

保健所、警察署、消防署への届出

・保健所:飲食店営業許可、食品衛生責任者資格

・警察署:深夜酒類提供飲食店営業開始届出

・消防署:消防手続き

ガールズバーは飲み物や食品をお客様に提供するため「飲食店営業許可」と「食品衛生責任者資格」の取得が義務付けられています。深夜0時を越えてお酒の提供をする際は「深夜における酒類提供飲食店営業営業開始届出書」の届出が必要です。

ガールズバーはキャバクラ・クラブなどの風俗営業ではないため、接待サービスが禁止されています。接待サービスをするには「風俗営業許可」が必要になりますが、「深夜営業許可」の両方を取得することはできませんので、覚えておきましょう。

税務署への届出

・個人事業の開業・廃業等届出書

一般的に開業届と呼ばれる書類です。開業日から1ヶ月以内が提出期限です。

・所得税の青色申告承認申請書

青色申告承認申請書は業務を開始日から2ヶ月以内、業務開始がその年の1月15日以前の場合は3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

・給与支払事務所等の開設・移転・廃止届出書

従業員を雇用する際に、事業主が税務署へ提出する書類のことです。従業員を雇う事務所を開設した日から1か月以内が提出期限です。

・源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続きです。これを提出しない場合は、給与を支払った翌月の10日までに毎月納税することになります。

源泉所得税を毎月納税することは、それなりの手間がかかりますので、申請することをおすすめします。

・青色事業専従者給与に関する届出・変更届出書

家族に給与を支払う場合は、青色申告承認申請書に加えて「青色事業専従者給与に関する届出書」を提出しなければなりません。

届出書は、新たに事業を始めたときや新しく青色事業専従者になる人がいる場合、そのタイミングから2か月以内に提出しなければなりません。

・適格請求書発行事業者の登録申請書(国内事業者用)

「適格請求書発行事業者の登録申請書」を提出すると、インボイスを発行できる事業者になることができます。インボイスを発行できる事業者になると、消費税の課税事業者になります。

そのため、開業初年度に消費税課税事業者の要件に該当しなければ、免税事業者のまま進めることをおすすめします。

ガールズバー開業後、はじめての確定申告

ガールズバーを開業してはじめて確定申告する場合、「確定申告のやり方がまったくわからない」と戸惑うことが多いかもしれません。ここでは、個人事業主の所得税の確定申告について、手続きの流れなどをわかりやすく解説していきます。

確定申告とは

確定申告とは、1年間の収入から経費等を差し引いて所得を算出し、そこから納める税金の額を計算して国(税務署)に所得税や消費税の税金を納める手続きのことです。ガールズバーを経営する個人事業主の人は、確定申告が必要です。

確定申告の期限

所得税の確定申告期間は、原則として、対象となる年の翌年2月16日~3月15日になります。

確定申告期間の開始日や終了日が土日祝日にあたる場合は、それぞれ翌平日に変更になります。

確定申告には「青色申告」「白色申告」の2種類がある

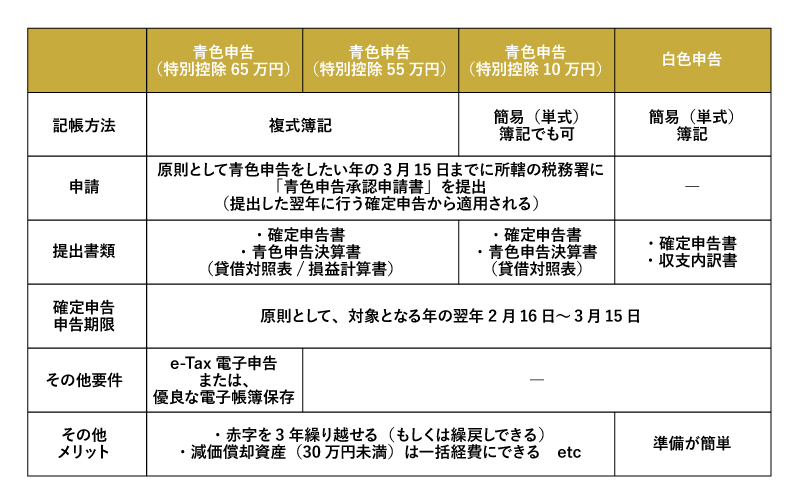

ガールズバーの個人事業主の方が行う確定申告には「青色申告」と「白色申告」の2種類があります。

青色申告は、事前に「所得税の青色申告承認申請書」の申請をして所定の要件を満たした場合に選択できる方法で、最大65万円の青色申告特別控除など税制上の優遇が受けられます。

青色申告特別控除は、所得金額から55万円(一定の要件を満たす場合は65万円)または10万円を控除することができる制度です。

一方、青色申告の申請を行わない場合は、自動的に白色申告になります。白色申告は青色申告に比べて帳簿の作成方法が簡単ですが、青色申告のような節税メリットはありません。

青色申告と白色申告の主な違いをまとめると以下のような表になります。

青色申告をすることで受けられる特典

青色申告をすると、青色申告特別控除という税制上の優遇措置が受けられます。それ以外にも、下記のような特典があります。

青色申告特別控除が受けられる

青色申告の期限内申告で、複式簿記による記帳をするなど所定の要件を満たせば、55万円の控除が受けられます。65万円控除を受けるには、追加でe-Taxで電子申告か優良な電子帳簿保存を行う必要があります。

青色申告特別控除の金額が大きくなると課税所得金額が少なくなるため、節税につながります。複式簿記で行うことが難しく、単式簿記で記帳する場合は、青色申告特別控除は10万円となります。白色申告をするより、青色申告特別控除の10万円を選択するほうが青色申告のその他の特典も利用できるため、おすすめしています。

赤字になったら翌年以降の税金を軽くできる

事業で赤字が出てしまった場合、青色申告であれば赤字を翌年以降最長3年間の所得から差し引ける「純損失の繰越控除」という制度を利用できます。

また、前年が黒字で青色申告をしていた場合は、その年の赤字を前年の黒字と相殺して繰戻し還付を受けることも可能です。

白色申告の場合は、いくら多くの赤字が出てもその年の所得税がゼロになるだけで、次の年へ繰り越すことはできません。

30万円未満の固定資産を一度に経費にできる

単価が10万円以上する経費を計上する場合は、「固定資産」とされ、「減価償却」という方法で数年に分割して経費を計上していくことになります。

しかし、青色申告では、30万円未満の固定資産を減価償却せず一度に経費計上できる「少額減価償却の特例」があります。この特例を利用すれば、30万円未満の固定資産については、年間合計300万円を限度として一度に経費計上することができます。

青色事業専従者給与を適用できる

家族に支払う給与は、原則として経費にはなりません。

しかし、青色申告では、事前に「青色事業専従者給与に関する届出書」を税務署へ提出し、一定の要件を満たすことで、自営業の人が家族に支払う給与を経費として経費計上できる制度です。

貸倒引当金を経費計上できる

事業上の取引では、「先に物(サービス)を渡し、代金回収は後日」という商習慣があります。これを「掛け売り」と呼びます。掛け売りでは、物(サービス)を売ってからお金が入るまでタイムラグが生じますので、取引先の都合(倒産や経営悪化など)によって、売掛金や未収入金、貸付金といった債権が回収できなくなってしまうリスクがあります。このリスクを軽減するのが「貸倒引当金」です。

青色申告をしているガールズバーの個人事業主は、確定申告の際に、売掛金や未収入金、貸付金などの債権のうち一定の額を、貸倒引当金として必要経費に計上できます。

まとめ

ガールズバーの開業に必要な資格、届出を事前に確認しておくことで、はじめての開業でも順調なスタートを切ることができます。

また、確定申告についても申告期限や「青色申告」「白色申告」の違いについて押さえておくことで、確定申告を依頼する税理士とも話をスムーズに行うことができます。

ガールズバーの開業や確定申告についてご相談したい方は税理士法人松本までお気軽にお問い合わせください。